実家の相続でもめない準備!共有持分のトラブルを家族信託で回避する ~家族信託について説明します~

高齢化が進む中、相続による共有持分のトラブルを避けるために2006年に信託法が改正されて登場した「家族信託」にするケースが増加しています。

共有不動産の所有者に高齢者がいる、または相続する財産、不動産などがあるなど、お悩みを抱えている方に家族信託の基礎知識について詳しくご説明します。

1.新しい相続制度で注目されている家族信託とは

1)家族信託とは

「家族」の「家族」による「家族」のための信託のことを家族信託と言います。

具体的には家族の財産を信託財産として設定し、所有者の意向に沿って家族が受託者となり、管理・処分を行う方法です。

家族信託の特徴はこれを設定することで合法的に円滑な財産管理、継承を行うことができます。また財産管理のための報酬が発生しない家族間での利用が想定されているということです。

一般的には家族間で信託を利用するケースが多いのですが家族以外の方でも利用できます。

家族信託は家族の財産が共有不動産の場合でも、共有不動産を信託財産として設定し、所有者(委託者)の意向にそって家族が受託者となり管理、処分を行ないます。

2)家族信託の活用が考えられるケース

①認知症対策でのケース

親が認知症になってしまった場合、家族信託の活用が考えられるケースです。

自らの判断能力が低下した場合に備えて本人(親)が元気で判断能力があるうちに家族信託を利用する場合が多いようです。

家族信託を利用すれば認知症等の状態になる前から事前に財産管理の準備を行えます。財産の管理処分については信託契約であらかじめ定めておくことができるので柔軟な資産運用にも対応することが可能となります。

②数次相続対策でのケース

相続させる相手を指定したい時に使われるのが「遺言書」ですが、遺言書は自己の財産についての直接的な行き先、すなわち、一次相続についてしか指定することができません。

ですから一次相続者が死亡した時、次の行き先の二次相続について指定することはできないのです。

しかし、家族信託であれば、自分の配偶者を自分に続く受益者とし、その次の受益者を子供にするといったことも可能です(後継ぎ遺贈型連続信託)。

③共有持分対策でのケース

相続によって不動産を共有にした状態ではトラブルが起こります。

例えば、共有持分を持つ者の中で誰か1人が管理・運用を担当していても、その人が認知症になったり、共有持分を持つ者同士で運用に対する意見が合わなかったりする場合があります。

こういった場合であっても、共有者以外の親族の中から信頼できる人を信託の受託者として設定し、その人に運用を任せ、受益者を共有者全員にして運用利益などを受け取れるようにしておけるのが家族信託の強みです。

3)家族信託の基本的な仕組みについて

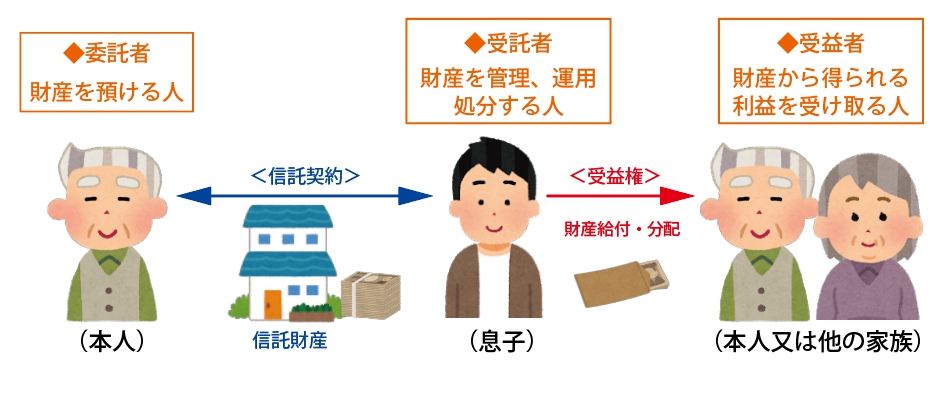

家族信託は「委託者」「受託者」「受益者」の3者間で行われます。

①委託者

委託者とは財産を信託する人、財産所有者で、財産を預ける人です。

財産をどのように管理するのか、処分するのか信託の目的や受益者を誰にするかなどを決めます。

共有持分を家族信託する場合、共有持分権者が委託者になります。

②受託者

委託者から信託された財産を管理・運用する人です。

受託者は委託者が決めた目的にそって信託された財産を受益者のために管理・運用する重要な役割を担っています。

③受益者

信託された財産から発生する利益を得る人のことです。

受益者は委託者が決めますが受益者を個人でも、家族複数人でも、法人でもなることができます。

2.家族信託のメリット、デメリットについて(主に不動産の財産所有)

1)家族信託のメリット

家族信託のメリットについてはいくつかあげられます。派生的に生じるメリットも考えれば限りがありません。

ですので、所有財産のなかで不動産の財産所有の比率が高い方を念頭に主なメリットを説明します。

①委託者の体調や判断能力に左右されず、また、起こりうる認知症対策にもなる。

財産を保有している人の健康状態に左右されることなく財産管理ができることが家族信託の一番のメリットはないでしょうか。

高齢者が認知症になっても家族信託していれば受託者が財産管理を継続することができます。

認知症などにより判断能力が低下すれば預金の引き出し、不動産の管理、売却などの財産管理ができなくなり、子供であっても本人の判断能力が低下した状態でこのような行為を行うことは法律上できません。

意思能力が無い人が不動産の売買契約を結んだとしても、その契約は無効になってしまいます。委任状を利用しても委任者が重度の認知症を患っている場合は委任状が有効ではありません。

このような場合でも、家族信託なら財産の所有者の意思能力に関わらず不動産を売却することが可能です。

②委託者が数世代先の相続についてもコントロールできる。

家族信託では「家族信託の財産機能」を使い委託者が亡くなった後の財産の継承先を決めておくことができます。

家族信託は遺言のように財産の承継先を決めておくことができるばかりでなく遺言とは異なる2世代、3世代先の相続まで委託者が決めることができます。

委託者は、第1受益者、第2受益者、第3受益者を指定することで次の世代まで確実に財産を継承させていくことができます。

つまり、遺言書では自分の財産を妻に渡すということは自分で決定できますが妻が財産を誰に渡すかは決めておくことができません。しかし家族信託では財産を受け取った人がさらにどのように財産を渡すかまで決めることができます。

③受託者の判断のみで売却できる。

家族信託であれば、受託者個人で売却の決断ができます。

通常、共有不動産の売却には共有者全員の同意が必要です。

しかし家族信託契約をしていれば、共有持分権者それぞれの意思に左右されずに共有不動産の管理・運用ができます。

2)家族信託のデメリット

家族信託の利用の際の主な注意点をいくつかご説明します。

①受託者を誰にするかで揉める場合があり、人間関係のトラブル、親族間における不公平感の原因になる。

家族信託したいと思っても、受託者を誰にするのか、受託者が見つからないなどのトラブルがあります。

受託者は非常に大きな権限を持つことになる一方で、税申告の手間を負わなければいけなくなりますし、また大きな責任を伴います。

そのため家族信託をしようとしても誰も受託者になりたがらないことがあります。面倒な管理・運用から受託者という立場の押し付け合いが生まれ、トラブルになってしまう可能性があります。

また、子供が複数いて1人を受託者とした場合に、他の子供は同じ相続人という立場なのになぜ自分には権限がないのかと不公平感を持つ可能性があります。

そのような事態を避けるには家族信託をおこなう前に親族たちとしっかり話し合い、全員が納得できる対応をすることが大切です。

②遺留分請求を排除することができずトラブルになる。

家族信託をしたとき、遺留分でよくトラブルになります。

遺留分というのは、相続人の中で一定範囲の人たちに一定の相続財産の取り分を保証するという制度のことです。

強制相続分または法定相続権ともいわれ、遺言書でも侵害できない一定割合の相続財産で、基本的に配偶者や子が対象になります。

家族信託をしたことで、法定相続人が信託契約によって遺留分未満の相続となってしまうような場合、兄弟間などで承継できる財産額に大きな隔たりが出た場合、遺留分侵害請求される可能性があります。

遺留分は法律で保障された権利なので、たとえ家族信託をしていても排除することができません。

家族信託をするときには、信託契約の内容が遺留分を侵害しないように配慮した契約が必要です。

③両親の同意を得ることが難しい

家族信託は、比較的新しい制度ですので高齢の両親などに理解してもらうことが難しいケースがあります。

不動産などの名義が受託者になるので、財産を取られるのではないかと心配される方など名義が変わることへの抵抗感を持つ人も少なくありません。

感覚的には財産を取り上げられたような気分になってしまうのではないでしょうか。

通常の相続であれば、本人が亡くなるまで不動産は本人のものであって、亡くなった後に名義を変更します。

子供が親の財産管理を心配して家族信託の利用をすすめても、特に保守的な親の場合は比較的新しい制度に抵抗感を示して使いたがらないことも考えられます。

④相談できる専門家が少ない

家族信託は、昔からある制度ではないのもデメリットの1つです。

先例や裁判の判例の数が少なく、情報が限られています。また、法的に不確実なポイントも存在します。

そのため現状、家族信託については法律家などの専門家でも取り扱っている人がまだ少なく、制度の細かい部分などでアドバイスをしてくれる人を見つけることが難しい面があり、実際に実務を行っている専門家を探すことは難しいです。3.共有不動産に関するトラブルを予防する選択肢として家族信託。

不動産を共有することで起こりやすいトラブルを防ぐために家族信託をうまく利用する方法をおすすめします。

1)将来の共有状態を回避するための家族信託活用

共有不動産を売却したり、共有している土地に建物を建てたりするには共有者全員の同意が必要になるので共有者での間で意見か違うと不動産を思うように処分したり、活用できないケースがあります。

そのため家族信託の活用を利用し不動産を共有状態にならないようにすることができます。

具体的にご説明すると、父が高齢の場合、亡くなった後、共有不動産問題で兄弟がもめないように家族信託を活用するケースが考えられます。

信託契約を父が委託者兼受益者、そして長男を受託者として結び、自分が認知症になったり死んだ場合は4人の子供たちを受益者に設定します。

財産(不動産など)を託された受託者である長男は、受益者(利益を受ける人)のために、あらかじめ定めた目的にしたがって、不動産を管理・処分します。

このような家族信託の仕組みを活用することで兄弟が不動産を所有権で共有する状態をつくらず、「信託受益権」として共有することで財産のスムーズな承継を可能にしてトラブルを未然に防ぐことができます。

2)既に共有状態になってしまっている場合の家族信託活用

相続により既に共有状態にある場合でも遅くはありません。

トラブルを未然に防ぐために、話し合いができる良好な関係性を保てているうちに家族信託の活用を検討しましょう。

二次相続により共有者が増えるとさらに意思形成が難しくなります。

共有者で亡くなった方がでるとその共有者の相続人が共有持分を相続することになりますがこの時、二次相続の相続人が複数人いた場合、共有者はどんどん増えていきます。

人数が増えるほど共有者間の意志の統一は難しくなることでしょう。

既に共有状態になってしまっている場合、共有者全員が委託者となりその中の1人を受託者として信託契約を結び、共有者全員を受益者に設定します。

固定資産税や修繕費等の不動産の管理費用の負担や売却益の分配など、共有者全員での話し合いによる合意形成をしたうえで家族信託を設定すれば、不動産が塩漬けになるリスクを回避でき、共有名義不動産トラブルによる関係性悪化の心配をしなくて大丈夫な状況をつくれます。

これからますますニーズが高まることが予想される家族信託の設計についても、いち早く専門家のアドバイスを受ける事をおすすめします。

おすすめ不動産会社ランキング

-

株式会社中央プロパティー

95/100点

社長が専門家としてTVや雑誌で多数紹介。独自の入札方式で高値売却を実現。不動産鑑定士による調査報告書有り。

-

株式会社大正ハウジング

55/100点

1995年設立の社歴のある買取専門会社。センチュリー21の加盟店。東京都内の交通広告でおなじみ。

-

一般社団法人 不動産あんしん相談室

50/100点

代表者が女性で相談しやすい雰囲気。一般社団法人。大阪エリアに強い。

-

株式会社蒼悠(港コンサルティング)

50/100点

関西エリアに強い大阪の不動産会社。年間の相談実績が200件超。無料の訪問査定有り(机上査定も対応可)。

-

株式会社チェスター

40/100点

相続税専門の税理士法人グループ会社。東京、横浜、大阪に支店あり